Декларация 3-НДФЛ по ипотеке

Покупка жилья в ипотеку предоставляет возможность получить налоговый вычет как со стоимости квартиры, так и с процентов, уплаченных по ипотечному кредиту. Заемщику компенсируется часть уплаченного им НДФЛ. Начиная с 2025 года, ставка налога определяется по пятиступенчатой шкале и варьируется от 13% до 22% (в зависимости от годового дохода налогоплательщика).

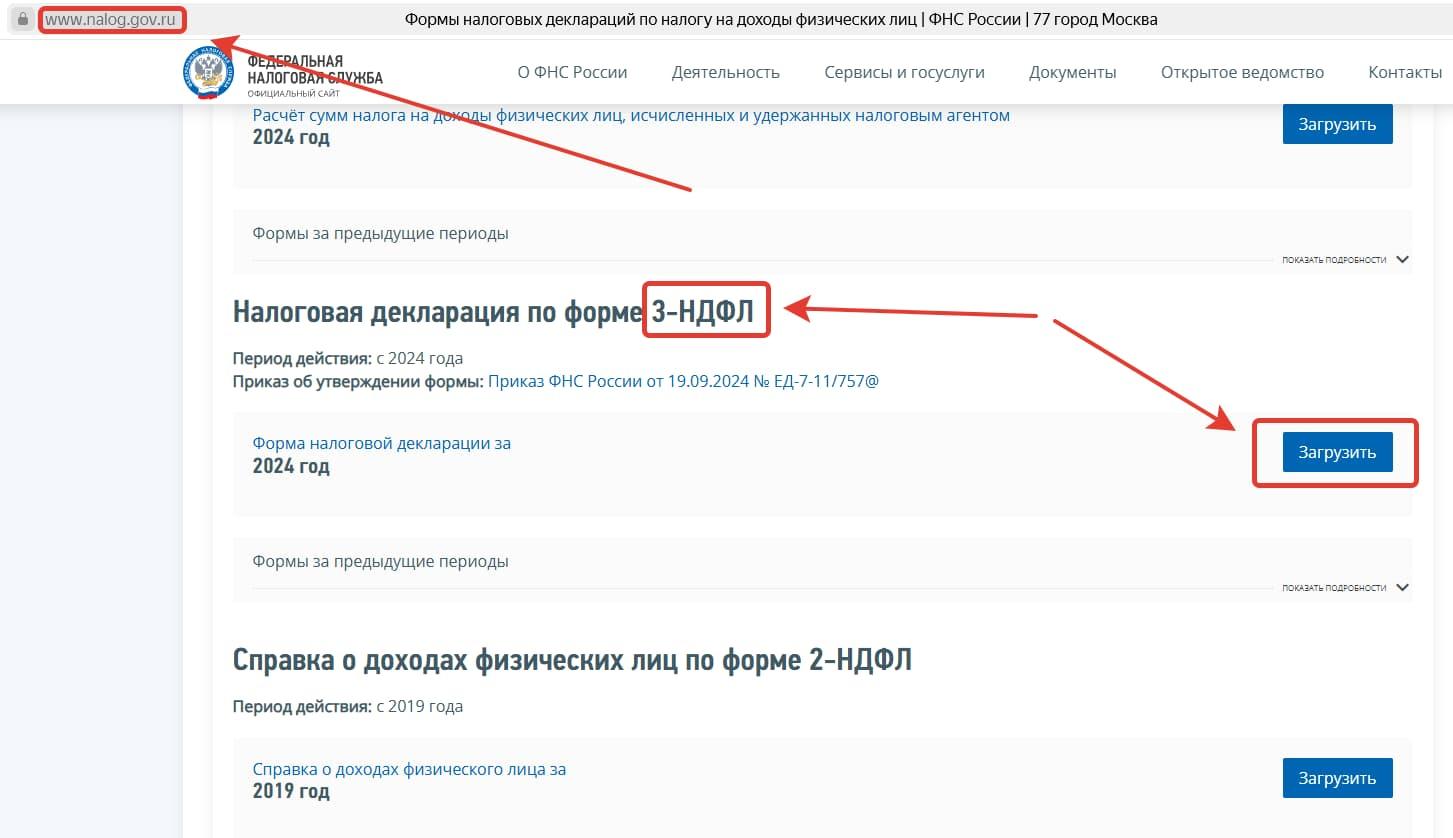

Максимальный размер налогового вычета составляет 2 млн рублей от стоимости квартиры и 3 млн рублей по ипотечным процентам. Указанная сумма в обоих случаях умножается на ставку подоходного налога. Основанием для получения вычета выступает декларация 3-НДФЛ по ипотеке. Стандартный способ ее заполнения предусматривает переход на официальный сайт ФНС по ссылке.

На том же ресурсе находится разнообразная и очень полезная налогоплательщику информация. Включая бланки декларации за разные годы, образцы оформления документа и инструкции по заполнению, а также сопутствующее программное обеспечение. Рассмотрим более внимательно, как заполняется и подается декларация 3-НДФЛ по ипотеке в соответствии с действующими сегодня правилами.

Как заполнить 3-НДФЛ по ипотеке?

Как было отмечено выше, проще всего понять правила оформления налоговой декларации посредством изучения информации с указанного выше сайта. Важным разделом ресурса выступает вкладка с подробными инструкциями по заполнению отчетности. Характерной особенностью получения имущественного вычета по ипотеке становятся практически одинаковые правила оформления декларации независимо от способа покупки жилья: за собственные средства или в ипотеке. Вся разница заключается в указании во втором случае суммы процентов, уплаченных банку, что позволяет увеличить размер налогового вычета.

Какие листы должны быть заполнены

Главным правилом для налогоплательщика при оформлении декларации 3-НДФЛ выступает четкое следование размещенным на сайте ФНС инструкциям. Они изложены предельно просто и понятно, поэтому проблем с заполнением налоговой отчетности обычно не возникает. Причем пользователю совсем необязательно знать, какие именно листы нужно заполнить (в данном случае – титульный, разделы 1 и 2, а также листы Д1 и Д2).

Образец заполнения декларации по ипотеке

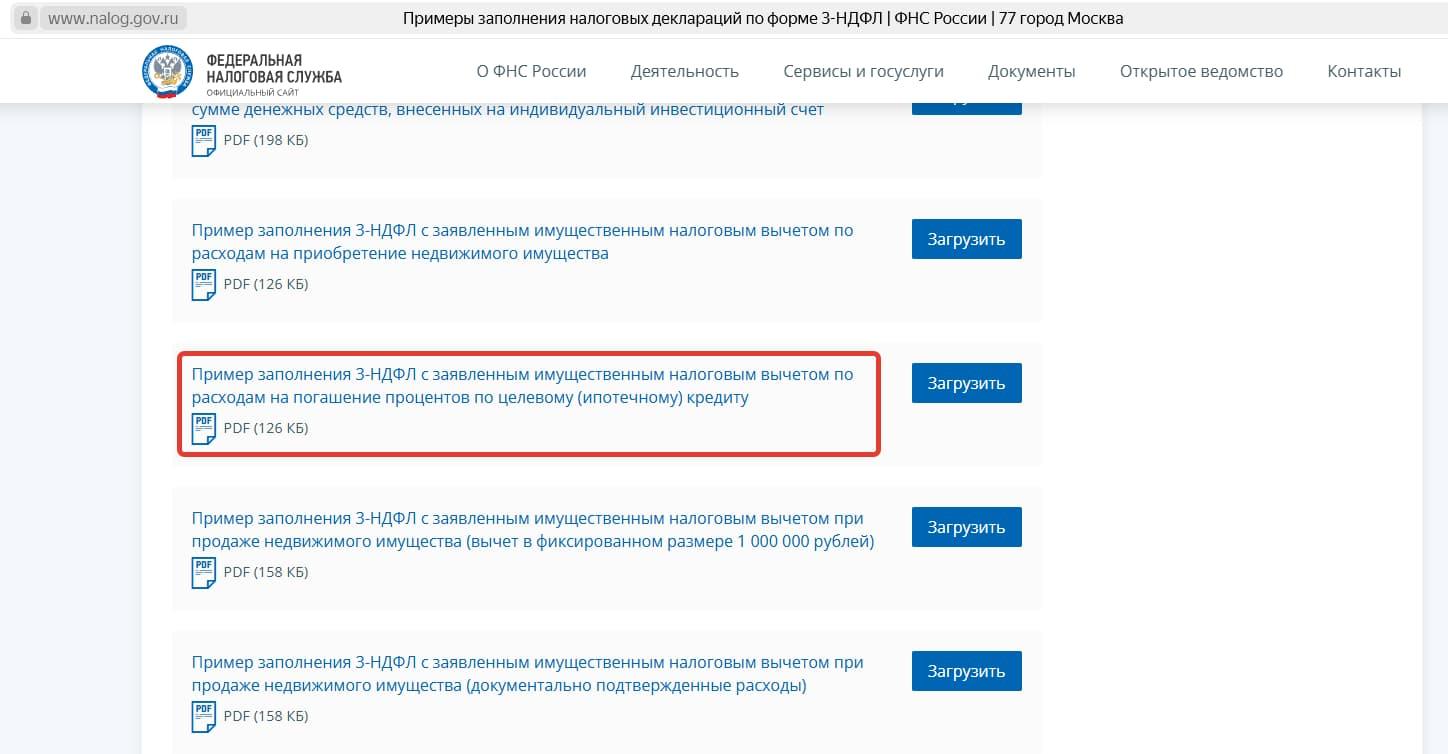

Несмотря на некоторые изменения в содержании бланка и правилах заполнения налоговой декларации, общая схема действий принципиально не меняется уже достаточно давно. Для упрощения и облегчения процесса заполнения формы, специалистами ИФНС разработаны и размещены на официальном сайте образцы. Среди них несложно найти интересующий пользователя, например, для налогового вычета по ипотечным процентам.

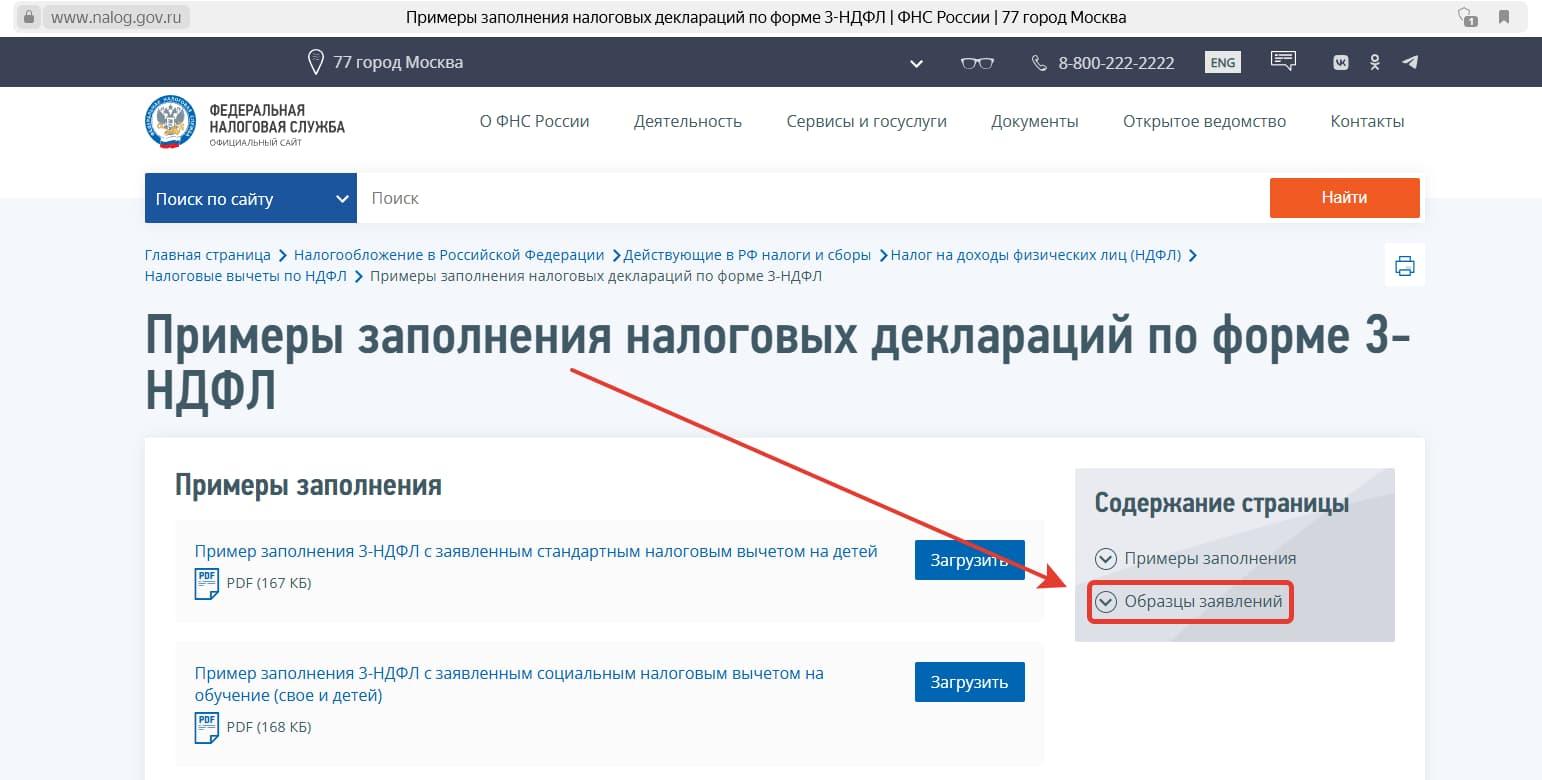

После чего остается загрузить документ нажатием на соответствующую кнопку, внимательно изучить его и заполнить собственный по представленному образцу. Важным и очень полезным дополнением становится наличие заполненных заявлений на получение всех доступных в России налоговых вычетов. Ссылка на них размещается там, где показано на скриншоте.

Возможные ошибки и нюансы

Есть несколько нюансов при заполнении налоговой отчетности. Так, к примеру, если вы приобретаете недвижимость в ипотеку, то в декларации нужно указывать не сумму долга по займу, а фактическую стоимость жилья. Также важно указать проценты по ипотечному займу в отдельной строке.

Как было отмечено выше, форма бланка неоднократно менялась. Последний раз – в наступившем году. При этом способ заполнения документа остался прежним.

Как подать декларацию?

Мы уже выяснили, что, покупая жилье по ипотеке, можно получить сразу два вычета – это основной вычет, получаемый при приобретении жилья (который может рассчитываться на сумму до двух миллионов рублей) и вычет по процентам (эта компенсация может рассчитываться на сумму до трех миллионов рублей). Соответственно, именно с этих сумм может быть возвращен подоходный налог, а это 260-440 тыс. при оформлении вычета первого типа и 390-660 тыс. при оформлении вычета второго типа (разница в цифрах зависит от используемой налоговой ставки НДФЛ).

Для того, чтобы получить средства от государства, необходимо обратиться в налоговую инспекцию.

Что потребуется

Для того, чтобы получить вычет, нужно подать в налоговую следующий комплект документов:

- В первую очередь понадобится декларация 3-НДФЛ, заполненная по образцу, приведенному выше.

- Также с рабочего места нужно будет предоставить справку о доходах, а если вы работаете в нескольких местах, то, соответственно, и справок должно быть несколько.

- Также от налогоплательщика понадобится копия кредитного договора, купли-продажи и свидетельства о собственности.

- Для того чтобы получить компенсацию по процентам, налогоплательщику нужно предоставить справку о выплаченных им в банке процентах.

- Ну и конечно же нужно будет написать заявление на получение компенсации.

Порядок подачи

Для того чтобы получить компенсацию, нужно собрать все необходимые документы и обратиться в налоговую по месту регистрации. Причем там, где зарегистрированы именно вы, а не где куплено ваше жилье.

Пусть вас не смущает тот факт, что ранее вы были зарегистрированы в другом отделении налоговой – в любом случае вам нужно будет предоставить документы по месту регистрации. Что же до «переноса» ваших данных, то их налоговая возьмет на себя.

Вычет через работодателя

Описанный выше порядок получения налогового вычета предусматривает заполнение декларации по итогам отчетного года. В этом случае деньги перечисляются разово, фактически – в следующем году.

Существует альтернативный вариант получения вычета – частями по мере начисления зарплаты непосредственно у работодателя. В этом случае ждать следующего года не нужно. Схема предпринимаемых налогоплательщиком действия выглядит так:

- Формирование пакета документов (аналогичен описанному выше, только в заявлении указывается другая схема получения вычета).

- Предоставление документации в ИФНС.

- Получение уведомления, подтверждающего право на налоговый вычет (на рассмотрение заявления отводится 30 дней).

- Написание заявления на вычет в бухгалтерии работодателя (с приложением к нему уведомления из ИФНС).

Вычет в упрощенном порядке

С начала 2025 года для получения налогового вычета по ипотеке можно воспользоваться упрощенным порядком оформления. Он предусматривает использование функционала личного кабинета налогоплательщика. Обязательным требованием для этого выступает выполнение нескольких условий:

- статус основного заемщика по ипотеке;

- оформление кредита после 2020 года;

- наличие текущей задолженности перед кредитором (то есть ипотека не должна быть закрыта);

- регистрация в ЛК налогоплательщика;

- получение вычета по ипотеке (по стоимости жилья и по ипотечным процентам).

Схема использования упрощенной процедуры получения налогового вычета выглядит следующим образом:

- Заключение договора ипотеки с банком, автоматически направляющим информацию в ФНС (список подобных кредитных учреждений размещен на сайте налогового ведомства и включает практически все крупные отечественные банки).

- Ожидание заявления от ФНС (обычно на это требуется до 20 дней).

- Получение и подписание заявления в личном кабинете налогоплательщика.

- Ожидание денег (приходят на банковский счет налогоплательщика до истечения полутора месяцев).

Сроки подачи

Бумаги на компенсацию можно подавать ежегодно, пока не будет полностью выбрана максимально возможная сумма налогового вычета.

Для целей налогообложения декларацию нужно подавать до 30 апреля, следующего за отчетным годом. Платить налог – до 15 июля. Если же речь идет только о получении налогового вычета, на подачу 3-НДФЛ отводится 3 года с момента возникновения права на льготу (так называемый срок давности).

Как правило, на то, чтобы проверить все бумаги, налоговым органам требуется до 3 месяцев. Если право налогоплательщика на вычет будет подтверждено, то ему компенсируют сумму в течение месяца. Итого на все мероприятие отводится четыре месяца.

Что посмотреть и почитать по теме?

Тематика налогового вычета по ипотеке остается одной из самых актуальных для большого количества ипотечных заемщиков. Большой интерес пользователей вполне логично приводит к появлению разнообразных информационных материалов. В качестве примера можно привести несколько ссылок на ролики с популярных видеохостингов:

FAQ

Что понимается под декларацией 3-НДФЛ?

Это обязательная форма налоговой отчетности, которую заполняют определенные категории налогоплательщиков для уплаты НДФЛ и получения налоговых вычетов.

Для чего нужно заполнять 3-НДФЛ?

Основная цель оформления и подачи 3-НДФЛ – начисление и уплата налога на доходы физических лиц. Дополнительная – подтверждение права на дальнейшее получение налоговых вычетов.

Какой налоговый вычет можно получить по ипотеке и ипотечным процентам?

Максимальный размер налогового вычета от стоимости жилья составляет 2 млн рублей, умноженные на налоговую ставку (от 13 до 22% в зависимости от годового дохода). Аналогичная льгота на ипотечные проценты рассчитывается от 3 млн рублей.

Вывод

- Условием получение налогового вычета по ипотеке становится заполнение и подача декларации 3-НДФЛ.

- Порядок оформления и предоставления отчетности (вместе с подробными инструкциями и образцами заполненных деклараций) можно найти на официальном сайте ИФНС.

- Декларация подается онлайн через личный кабинет налогоплательщика.

- Получение налогового вычета происходит одним из трех способов:

- по итогам отчетного года (через подачу 3-НДФЛ);

- в упрощенном порядке (с помощью ЛК налогоплательщика);

- через работодателя (с получением уведомления в ИФНС).