Делистинг акций

Делистинг акций – это исключение акций предприятия из котировального списка фондовой биржи (к сведению: процедура листинга – это размещение ценных бумаг на котировальной бирже, а IPO – это первичное публичное размещение акций). В большинстве случаев после этой процедуры организация забирает свои ценные бумаги из свободного обращения, а также она имеет право больше не выставлять на всеобщее обозрение финансовые и операционные отчеты и прочие документы. В статье объясним простыми словами, почему не стоит бояться делистинга акций на бирже и как с ними быть дальше.

Что такое делистинг

Важно понимать, что понятие «делистинг акций» в деловом обороте зарубежных партнёров означает полное исключение акций из торгов биржи, то есть ценные бумаги эмитента исключаются из котировального списка. При этом допустимо совершать с ними сделки на внебиржевых торгах. Компания становится частной.

В России акции исключают из списков согласно:

- закону от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг»;

- закону от 26.12.1995 № 208-ФЗ «Об акционерных обществах»;

- внутренним распоряжениям торговой площадки.

В России делистинг акций не является препятствием для торгов. Ценные бумаги после этой процедуры не теряют статус публичных, их проверяют только на соответствие законодательству РФ и ЦБ и включают в третий уровень (некотировальный) на котировальной бирже. Это означает, что данные акции имеют высокий риск, покупать и продавать их на бирже могут только квалифицированные инвесторы. Для начинающих эти опции недоступны.

Зачем проводится делистинг

Если публичность организации, котирующейся на бирже, приносит ей больше хлопот, чем плюсов, то она может провести добровольный делистинг акций.

Причин для этой процедуры может быть несколько:

- слияние одной компании с другой;

- основной акционер хочет держать у себя все акции;

- несоответствие акций требованиям биржи;

- банкротство эмитента;

- реорганизация компании;

- желание компании или её владельца.

Также может проводиться принудительный делистинг по решению биржи, например, если компания-эмитент не соответствует требованиям биржи или объявлен дефолт. Это может случиться автоматически, если закончился срок действия договора листинга. При этом биржевые площадки учитывают надёжность и репутацию компании, её финансовое положение и интерес к акциям на торгах.

Обычно принудительный делистинг проводится, если выявлено несоответствие акций предприятия требованиям биржи. Некоторые причины:

- несостоятельность предприятия;

- ликвидация или реорганизация компании;

- неоплаченная услуга листинга;

- нарушение правил выпуска акций;

- недостоверная финансовая отчетность.

Принудительный делистинг может быть:

- безусловным, то есть навсегда;

- временным, то есть выявленные нарушения можно устранить в определённый срок.

Принудительный делистинг – это нехороший знак, как для эмитента, так для инвестора. Предприятие потеряло доверие биржи, а, значит, его акции будут снижаться в цене.

Важно понимать, что биржа имеет право на основании заключения эксперта исключить акции компании из котировального списка, не объясняя причину. Это происходит через 3 месяца после раскрытия причины, которая привела к такому решению. В случае добровольного делистинга у держателя акций также есть три месяца, в течение которых он может предпринять какие-то действия с ценными бумагами.

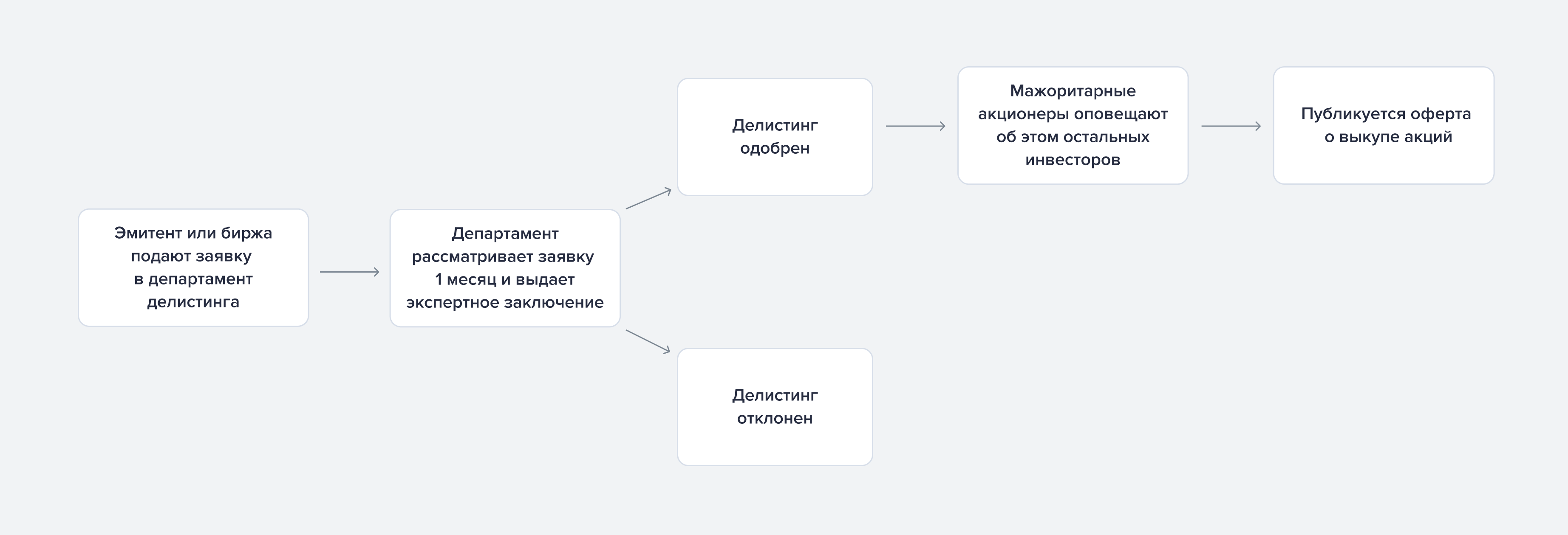

Процедура делистинга ценных бумаг

Мы рассмотрели основные причины делистинга ценных бумаг, но могут быть и иные предпосылки для их снятия с биржи. Например, организация может сменить стратегию инвестирования и уйти на другую торговую площадку. Стоит отметить, что процедура делистинга акций для акционеров в разных странах может различаться. Для России это будет выглядеть так:

- Руководитель компании принимает решение об уходе с биржи или биржа присылает решение о принудительном делистинге.

- Руководством биржи рассматривается добровольная заявка и выносится вердикт об одобрении или об отказе.

- Если процедура делистинга одобрена, то крупнейшие акционеры (мажоритарные) оглашают оферту о выкупе акций в период до 35 дней до завершения делистинга. При этом стоимость акций должна быть примерно равна средней стоимости за предыдущие 6 месяцев.

Получить деньги за ценные бумаги удаётся почти всегда, если причина ухода компании с биржи не заключается в финансовых проблемах. В том случае, когда назревает банкротство компании, то она сможет выплатить своим акционерам компенсацию только после того, как расплатится по всем долгам.

Что делать, если по акциям планируется делистинг

В первую очередь, не нужно паниковать. Самое страшное, что может случиться при исключении акций с фондовых бирж, это падение их стоимости на 30-60%. Но это не значит, что акционеры потеряют более половины вложенных денег. После того, как объявили об исключении ценных бумаг, их можно:

- продать;

- оставить у себя;

- дождаться оферты.

Не стоит спешить с продажей. Для начала нужно узнать причину прекращения торгов. Рассмотрим варианты, когда стоит продавать, сохранять акции или дожидаться оферты.

Продать акции

Если делистинг объявили из-за выкупа, то ценные бумаги будут расти. Поскольку процедура выкупа длится долго и механизм её не до конца понятен, то лучше продать акции или сохранить их у себя, дождавшись оферты.

Дождаться оферты

Сначала следует узнать причину исключения акций из котировальных списков. Если делистинг добровольный, то иногда выгодно дождаться оферты. Но всё зависит от компании, которая объявила об уходе с биржи. Поскольку минимальная цена выкупа обычно приравнивается к средней стоимости ценных бумаг этой организации за полгода. На ММВБ были случаи, когда при процедуре делистинга ценных бумаг компания-эмитент предложила более высокую цену за акции, которые исключались из торгов. Например, так уходил МегаФон. Компания предложила на 129 рублей больше за каждую акцию, поэтому все инвесторы получили прибыль.

Сохранить акции

Если причиной делистинга является не принудительное исключение ценных бумаг, а их конвертация в другие акции, инвестор может хранить старые акции, они конвертируются в новые автоматически. Либо можно подать заявку на получение ценных бумаг нового образца.

Сохранять ценные бумаги у себя можно, если организация:

- не находится на грани банкротства и имеет перспективы для роста;

- решила выплачивать своим инвесторам регулярные дивиденды.

Как правило, дивиденды часто бывают существенно выше рынка, поэтому сохранение ценных бумаг такой компании-эмитента выгодно для инвестора. Также всегда сохраняется вероятность, что акции организации вновь вернутся на рынок.

Если делистинг о прекращении обращения ценных бумаг уже произошел, а акция осталась в портфеле миноритарного акционера, тогда он остается законным владельцем этой ценной бумаги, которая находится на бирже. У инвестора остаются права владения на эту акцию, в том числе на дивиденды. Бывает, что после исключения акций компания начинает выплачивать дивиденды инвесторам, хотя изначально этого не делала.

Что делать с акциями после делистинга

Процедура делистинга завершена и акции ушли с рынка, но у некоторых инвесторов в портфеле ещё остались ценные бумаги этой компании. Это происходит по разным причинам, например, инвестор не захотел продавать бумаги или просто пропустил процедуру исключения акций из торгов. В этом случае, не нужно паниковать: ценная бумага остаётся в портфеле инвестора и является его собственностью.

Существует два варианта развития событий: попробовать продать акцию вне биржи или ждать, что ситуация с ценными бумагами данной компании изменится. Если срочно продавать делистинговые бумаги, то можно много на этом потерять. Поэтому стоит проанализировать ситуацию и ждать благоприятной ситуации.

Если ценные бумаги исключены из котировального списка, это не значит, что их нельзя продать. У инвестора остаётся шанс вернуть свои деньги полностью или частично. Страховкой от потери денег являются сделки с акциями надёжных компаний, которые входят в первый или во второй уровень листингового списка.